Grundsteuer und Grundsteuerreform

Die Grundsteuerreform ermöglicht vom bundesgesetzlichen Grundsteuerrecht abweichende, landesspezifische Regelungen. Hier informieren wir Sie laufend über die gesetzliche Neuregelung.

Grundsätzliches

Erst ab dem 1. Januar 2025 gilt das im November 2020 verabschiedete Landesgrundsteuergesetz als Grundlage für die neu zu berechnende Grundsteuer. D.h. die Reform der Grundsteuer wird sich somit erstmals in den Grundsteuerbescheiden ab dem Jahr 2025 auswirken. Bis dahin werden die Grundsteuerbescheide auf den bisherigen gesetzlichen Grundlagen erlassen.

Warum überhaupt eine Reform der Grundsteuer?

Die Grundsteuer basiert auf den Einheitswerten. Diese wurden letztmals flächendeckend in einer Hauptfeststellung zum 1.1.1964 nach den Wertverhältnissen in diesem Zeitpunkt ermittelt. Während sich die Wertverhältnisse seither sehr unterschiedlich entwickelt haben, blieben die Einheitswerte unverändert.

Mit Urteil vom 10. April 2018 erklärte das Bundesverfassungsgericht deshalb die Verwendung der Einheitswerte von 1964 als Basis für die Grundsteuer für verfassungswidrig und verpflichtete den Bundesgesetzgeber, bis Ende 2019 die Grundsteuer neu zu regeln. Für die Neuberechnung müssen fast 36 Millionen Grundstücke in Deutschland neu bewertet werden.

In einer Übergangszeit bis 2024 darf das bisherige Recht noch angewendet werden. Ab 2025 muss die Grundsteuer auf Grundlage neu ermittelter Werte erhoben werden.

Was müssen Grundstückseigentümer:innen tun?

Für alle Grundstückseigentümer:innen besteht die Verpflichtung eine Steuererklärung (Feststellungserklärung) abzugeben. Die Frist dafür endet am 31.01.2023.

Weitere Informationen dazu unter www.grundsteuer-bw.de.

Wie wird die Grundsteuer berechnet?

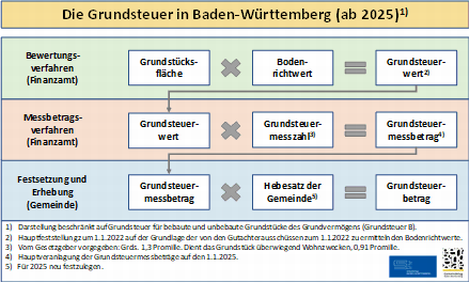

Die Bundesländer haben unterschiedliche Verfahren zur Berechnung der Grundsteuer festgelegt. In Baden-Württemberg erfolgt die Ermittlung, basierend auf den Steuererklärungen, in einem dreistufigen Verfahren:

- Bewertungsverfahren - zuständige Behörde: Finanzamt

Grundstücksfläche x Bodenrichtwert = Grundsteuerwert - Messvertragsverfahren - zuständige Behörde: Finanzamt

Grundsteuerwert x Grundsteuermesszahl = Grundsteuermessbetrag - Festsetzung und Erhebung - zuständige Behörde: Gemeinde

Grundsteuermessbetrag x Hebesatz der Gemeinde = Grundsteuerbetrag

Was ist ein Bodenrichtwert?

Der Bodenrichtwert ist

- ein Wert für einen Quadratmeter unbebauten Bodens.

- ein Hilfswert bei der Wertermittlung für Immobilien.

- ein Durchschnittswert, der aus Grundstücksverkäufen abgeleitet wird.

Der Landesgesetzgeber in Baden-Württemberg hat entschieden, dass dieser Bodenrichtwert multipliziert mit der (gesamten) Fläche zur Ermittlung des Grundsteuerwerts herangezogen wird. Die Finanzämter und die Städte und Gemeinden des Landes haben dies so nun umzusetzen, auch wenn dies im Einzelfall nicht sinnvoll erscheint. Der Landtag hat diese Berechnungsmethode im Wissen um diese Problematik so beschlossen.

Was bedeutet Aufkommensneutralität?

Aufkommensneutralität bedeutet, dass die Summe aller Grundsteuerbescheide „neu“ einen Betrag ergibt, der nicht über dem bisherigen Ergebnis aller Grundsteuerbescheide „alt“ liegt. Da die Systematik der Ermittlungsgrundlagen komplett verändert wurde, ist mit erheblichen Verschiebungen zu rechnen. Voraussichtlich werden vor allem Eigentümer:innen und Mieter:innen im Geschosswohnungsbau entlastet, während für kleine Wohneinheiten auf großen Grundstücken deutlich höhere Grundsteuerbeträge anfallen werden.

Wie geht es dann weiter?

Wenn sie ihre Grundsteuererklärung bereits abgegeben haben, können sie sich darauf einstellen, bald einen Brief von dem zuständigen Finanzamt zu erhalten. Mit diesem werden ihnen der Grundsteuerwertbescheid sowie den Grundsteuermessbescheid bekanntgegeben. Aufgrund dieser Bescheide ist noch keine Zahlung zu leisten. Der Grundsteuermessbescheid ist lediglich die Bemessungsgrundlage für die Grundsteuer, welche von den Gemeinden mit einem gesonderten Grundsteuerbescheid festgesetzt wird. Dies wird wahrscheinlich erst im Jahr 2024 erfolgen, dann erfahren sie auch, wie viel Grundsteuer sie ab dem Jahr 2025 zahlen müssen.

WICHTIG: Was muss jetzt beachtet werden?

Dieser Grundsteuerbescheid von der Stadt ist ein Folgebescheid des Grundsteuermessbescheides und des Grundsteuerwertbescheides des Finanzamtes. Bei Verwaltungsakten ist zu beachten, dass Entscheidungen in einem Grundlagenbescheid nur durch Anfechtung dieses Bescheides, nicht auch durch Anfechtung des Folgebescheids, angegriffen werden können.

WICHTIG: Und wenn der Grundsteuermessbescheid falsch ist?

Sollten Sie also Einwendungen gegen den festgestellten Wert des Grundstücks haben, so können Sie diese nur binnen eines Monats nach Bekanntgabe des Grundsteuerwertbescheides bei dem zuständigen Finanzamt, das diesen erlassen hat, durch einen Einspruch geltend machen.

Aus diesem Grunde ist es besonders wichtig, dass Sie die Angaben in den ersten beiden Bescheiden (Grundsteuerwertbescheid und Grundsteuermessbescheid - Finanzamt) genau prüfen und kontrollieren. Wenn Sie einen Fehler entdecken, wenden Sie sich bitte innerhalb der Einspruchsfrist an das zuständige Finanzamt.

Nicht den bisherigen Hebesatz verwenden

Beachtet werden muss jetzt auch, dass man an den neu ermittelten Grundsteuerwert keinesfalls den bisherigen Hebesatz anlegen sollte. Durch die Kombination von neuer Bemessungsgrundlage und altem Hebesatz ergeben sich falsche Grundsteuerbeträge.

Erst im nächsten Jahr werden die Gemeinden auf Grundlage der aktuellen Grundsteuermessbescheide der Finanzämter die neue Grundsteuer festlegen, die ab dem Jahr 2025 gelten wird. In diesem Zuge wird auch der künftige Hebesatz ermittelt. Hierbei sollen sich die Gemeinden an die sogenannte Aufkommensneutralität halten. Das bedeutet, dass die Summe aller neuen Grundsteuerbescheide einen Betrag ergeben soll, der nicht über dem bisherigen Ergebnis aller alten Grundsteuerbescheide liegt.

Da die Systematik der Ermittlungsgrundlagen allerdings komplett verändert wurde, ist mit erheblichen Verschiebungen zu rechnen. Voraussichtlich werden vor allem Eigentümerinnen und Eigentümer sowie Mieterinnen und Mieter im Geschosswohnungsbau entlastet, während für kleine Wohneinheiten auf großen Grundstücken deutlich höhere Grundsteuerbeträge anfallen werden.

Info: Finanzämter versenden keine Eingangsbestätigung

Nachdem in Baden-Württemberg der Großteil der insgesamt rund 5,6 Millionen zu erwartenden Grundsteuererklärungen eingetroffen ist und jeweils über 2 Mio. Grundsteuerwert- und Grundsteuermessbescheide versandt wurden, gehen auch Einsprüche gegen die Bescheide in den Finanzämtern ein.

Eine schriftliche oder telefonische Eingangsbestätigung bei in Papierform übermittelten Einsprüchen erfolgt nicht. Die Finanzämter bitten daher von solchen Anforderungen abzusehen.

Wer jedoch den Einspruch über das ELSTER-Portal abgibt, erhält, ebenso wie bei der Übermittlung einer Steuererklärung, automatisch

eine Versandbestätigung.

Hinweis zum Ruhen der Einspruchsverfahren

Wird mit dem Einspruch ausschließlich die Verfassungsmäßigkeit des neuen Rechts angezweifelt und das Ruhen des Verfahrens beantragt, gewähren die Finanzämter dies grundsätzlich stillschweigend (sog. Zweckmäßigkeitsruhe).

Auch ohne ausdrücklichen Antrag gehen die Finanzämter aus verwaltungsökonomischen Gründen davon aus, dass Bürgerinnen und Bürger, die sich mit ihrem Einspruch ausschließlich auf die Verfassungsmäßigkeit des neuen Rechts beziehen, einer Verfahrensruhe aus Zweckmäßigkeitsgründen zustimmen. Sofern Grundstückseigentümer deutlich machen, dass sie ein eigenes Gerichtsverfahren führen möchten, sind die Finanzämter angehalten, diesem Begehren nachzukommen und über den Einspruch durch Einspruchsentscheidung zu entscheiden.

Wo gibt es weitere Informationen?

Ausführliche Informationen, eine Ausfüllhilfe und ein Erklärvideo finden Sie unter www.grundsteuer-bw.de und https://finanzamt-bw.fv-bwl.de/.